Contents

- 1 Tax Saving Investment Options for Salaried Employees:

- 1.1 1. Old Tax Regime vs New Tax Regime: ఏది ఎంచుకోవాలి?

- 1.2 2. Section 80C: పన్ను ఆదాకు ప్రధాన అస్త్రం (Limit: ₹1.5 Lakhs)

- 1.3 3. Section 80C దాటి ఇంకా ఆదా చేయడం ఎలా? (Beyond 1.5 Lakhs)

- 1.4 Comparison Table: Top Tax Saving Options

- 1.5 Opinion Tab (మా అభిప్రాయం)

- 1.6 Our Suggestions (మా సలహాలు)

- 1.7 Useful Tab (ముఖ్యమైన లింక్స్ & టూల్స్)

- 1.8 ముగింపు

- 1.9 తరచుగా అడిగే ప్రశ్నలు (FAQ)

Tax Saving Investment Options for Salaried Employees:

ప్రతి సంవత్సరం మార్చి నెల రాగానే ఉద్యోగుల గుండెల్లో గుబులు మొదలవుతుంది. “అయ్యో, టాక్స్ (Tax) కట్ అయిపోతోంది, ఎక్కడ ఇన్వెస్ట్ చేయాలి?” అని హడావిడిగా నిర్ణయాలు తీసుకుంటారు. ఫలితంగా, అవసరం లేని ఇన్సూరెన్స్ పాలసీలు కొని, తక్కువ రాబడి (Returns) ఇచ్చే స్కీమ్స్ లో డబ్బులు ఇరుక్కుపోయేలా చేసుకుంటారు. నిజానికి, Tax Planning అనేది ఏప్రిల్ నెలలోనే మొదలవ్వాలి, మార్చిలో కాదు. ఒక సగటు ఉద్యోగి (Salaried Employee) తన కష్టార్జితాన్ని ప్రభుత్వానికి పన్ను రూపంలో కట్టే బదులు, సరైన మార్గాల్లో పొదుపు చేస్తే రెండు లాభాలు ఉంటాయి: ఒకటి పన్ను ఆదా (Tax Saving), రెండు భవిష్యత్తుకు భరోసా (Wealth Creation). 2025-26 ఆర్థిక సంవత్సరానికి గాను ప్రభుత్వం కొత్త నిబంధనలు తీసుకువచ్చింది. “Old Tax Regime” మరియు “New Tax Regime” మధ్య ఉన్న గందరగోళం చాలా మందికి ఉంది. ఈ ఆర్టికల్ లో మనం కేవలం పన్ను ఆదా చేయడమే కాకుండా, మీ డబ్బుకు మంచి రాబడిని ఇచ్చే ఉత్తమ ఇన్వెస్ట్మెంట్ ఆప్షన్స్ (Investment Options) గురించి వివరంగా తెలుసుకుందాం.

1. Old Tax Regime vs New Tax Regime: ఏది ఎంచుకోవాలి?

మీరు ఇన్వెస్ట్ చేసే ముందు, మీరు ఏ టాక్స్ విధానంలో ఉన్నారో తెలుసుకోవడం ముఖ్యం. ఎందుకంటే, మనం కింద చెప్పుకోబోయే 80C, 80D వంటి సెక్షన్లు కేవలం Old Tax Regime ఎంచుకున్న వారికి మాత్రమే వర్తిస్తాయి.

- New Tax Regime: ఇందులో టాక్స్ రేట్లు తక్కువగా ఉంటాయి, కానీ మీకు ఎలాంటి మినహాయింపులు (Deductions) రావు. కేవలం స్టాండర్డ్ డిడక్షన్ (Standard Deduction ₹75,000) మాత్రమే ఉంటుంది. మీరు ఇన్వెస్ట్ చేసినా, చేయకపోయినా టాక్స్ ఒకేలా పడుతుంది.

- Old Tax Regime: ఇందులో టాక్స్ రేట్లు ఎక్కువ, కానీ మీరు ఇన్వెస్ట్ చేయడం ద్వారా టాక్స్ తగ్గించుకోవచ్చు. మీకు హోమ్ లోన్ (Home Loan), హెచ్.ఆర్.ఏ (HRA), మరియు 80C సేవింగ్స్ ఉంటే ఇది మీకు లాభదాయకం.

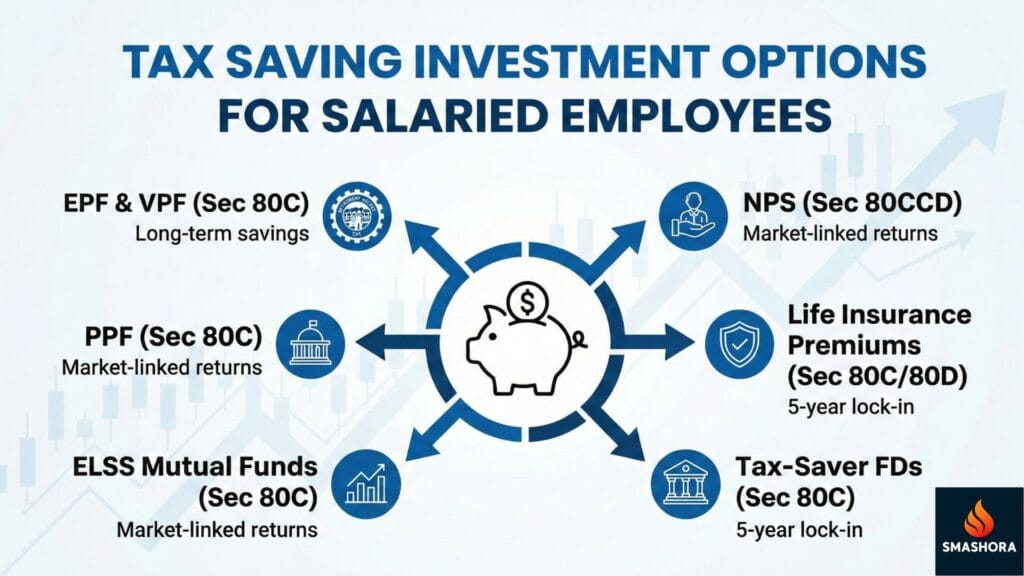

2. Section 80C: పన్ను ఆదాకు ప్రధాన అస్త్రం (Limit: ₹1.5 Lakhs)

భారతదేశంలో అత్యంత ప్రజాదరణ పొందిన సెక్షన్ ఇది. దీని కింద మీరు సంవత్సరానికి ₹1.5 లక్షల వరకు ఇన్వెస్ట్ చేసి టాక్స్ మినహాయింపు పొందవచ్చు. ఇందులో ఉన్న ముఖ్యమైన ఆప్షన్స్ ఇవే:

A. Employee Provident Fund (EPF)

ఉద్యోగులకు ఇది డీఫాల్ట్ ఆప్షన్. మీ జీతం (Basic + DA) నుండి ప్రతి నెలా 12% కట్ అయ్యి ఇందులో జమ అవుతుంది.

Interest Rate: 8.25% (ప్రస్తుత రేటు).

Lock-in: రిటైర్మెంట్ వరకు (మధ్యలో కొన్ని షరతులతో తీసుకోవచ్చు).

Tax Status: EEE (Exempt-Exempt-Exempt). అంటే పెట్టేటప్పుడు, వడ్డీ వచ్చేటప్పుడు మరియు తీసుకునేటప్పుడు టాక్స్ ఉండదు.

B. Public Provident Fund (PPF)

సురక్షితమైన మరియు గ్యారెంటీ రిటర్న్స్ కావాలనుకునే వారికి ఇది బెస్ట్.

Interest Rate: 7.1% (ప్రతి 3 నెలలకు మారుతుంది).

Lock-in: 15 సంవత్సరాలు.

Risk: జీరో రిస్క్ (ప్రభుత్వ గ్యారెంటీ).

ఇది కూడా EEE కేటగిరీ కిందకు వస్తుంది.

C. Equity Linked Savings Scheme (ELSS)

మీరు కొంచెం రిస్క్ తీసుకుని, ఎక్కువ లాభం (High Returns) పొందాలనుకుంటే మ్యూచువల్ ఫండ్స్ లో ఉన్న ఏకైక టాక్స్ సేవింగ్ ఆప్షన్ ఇదే.

Returns: మార్కెట్ ఆధారితం (సాధారణంగా 12% – 15% ఆశించవచ్చు).

Lock-in: కేవలం 3 సంవత్సరాలు (అందరికంటే తక్కువ).

Tip: యువ ఉద్యోగులకు (Young Employees) ఇది అత్యుత్తమ ఎంపిక.

D. Sukanya Samriddhi Yojana (SSY)

మీకు 10 ఏళ్ల లోపు ఆడపిల్ల ఉంటే, వేరే ఆలోచన లేకుండా ఇందులో ఇన్వెస్ట్ చేయండి.

Interest Rate: 8.2% (అందరికంటే ఎక్కువ).

Tax Benefit: EEE మోడల్.

Usage: పాప చదువు మరియు పెళ్లి ఖర్చులకు మాత్రమే.

E. Life Insurance Premiums

మీరు మీ కుటుంబం కోసం తీసుకున్న టర్మ్ ఇన్సూరెన్స్ (Term Insurance) లేదా ఎండోమెంట్ పాలసీల ప్రీమియం కూడా 80C కిందకు వస్తుంది.

3. Section 80C దాటి ఇంకా ఆదా చేయడం ఎలా? (Beyond 1.5 Lakhs)

చాలా మంది 1.5 లక్షల లిమిట్ అయిపోగానే ఆపేస్తారు. కానీ ఇంకా ఆదా చేసే మార్గాలు ఉన్నాయి.

A. National Pension System (NPS) – Section 80CCD(1B)

మీరు 80C లిమిట్ వాడేసిన తర్వాత, ఎన్.పి.ఎస్ (NPS) లో ఇన్వెస్ట్ చేయడం ద్వారా అదనంగా ₹50,000 వరకు టాక్స్ మినహాయింపు పొందవచ్చు.

Returns: మార్కెట్ లింక్డ్ (9% – 11%).

Lock-in: 60 ఏళ్ల వయసు వచ్చే వరకు.

Total Benefit: 1.5 Lakhs (80C) + 50,000 (NPS) = ₹2 Lakhs.

B. Health Insurance – Section 80D

మీ ఆరోగ్యానికి తీసుకునే బీమా పాలసీ కూడా టాక్స్ ఆదా చేస్తుంది.

Self & Family: ₹25,000 వరకు.

Parents (Senior Citizens): ₹50,000 వరకు.

మొత్తంగా మీరు హెల్త్ ఇన్సూరెన్స్ ద్వారా సంవత్సరానికి ₹75,000 నుండి ₹1,00,000 వరకు క్లెయిమ్ చేయవచ్చు.

Comparison Table: Top Tax Saving Options

| Feature (లక్షణం) | PPF (Public Provident Fund) | ELSS (Mutual Funds) | NPS (National Pension System) | Fixed Deposit (Tax Saver) |

|---|---|---|---|---|

| Returns (రాబడి) | 7.1% (Fixed) | 12% – 15% (Variable) | 9% – 11% (Variable) | 6.5% – 7.5% (Fixed) |

| Lock-in Period | 15 Years | 3 Years (Lowest) | Till Retirement (Age 60) | 5 Years |

| Risk Level | Low (Zero Risk) | High (Market Risk) | Moderate | Low |

| Tax on Returns | Tax Free | LTCG Tax (Above 1.25L) | Partially Taxable (Annuity) | Taxable (As per slab) |

Opinion Tab (మా అభిప్రాయం)

నా వ్యక్తిగత విశ్లేషణ ప్రకారం, మీరు 30 ఏళ్ల లోపు ఉన్న యువ ఉద్యోగి అయితే, ELSS (Mutual Funds) కు ప్రాధాన్యత ఇవ్వండి. ఎందుకంటే 15 ఏళ్లలో PPF డబుల్ అయితే, ELSS మూడు లేదా నాలుగు రెట్లు అయ్యే అవకాశం ఉంది. అలా అని మొత్తం స్టాక్ మార్కెట్ లో పెట్టకండి. మీ పోర్ట్ఫోలియో ఇలా ఉండాలి:

– EPF: మీ రిటైర్మెంట్ కోసం (ఆటోమేటిక్ గా జరుగుతుంది).

– ELSS: సంపద సృష్టి కోసం (Wealth Creation).

– NPS: అదనపు టాక్స్ సేవింగ్ కోసం (Extra 50k).

కేవలం టాక్స్ ఆదా కోసమే ఎండోమెంట్ పాలసీలు (Money Back Policies) కొనడం ఆపేయండి. వాటిలో రాబడి 5% కూడా ఉండదు.

Our Suggestions (మా సలహాలు)

మీ టాక్స్ ప్లానింగ్ కోసం ఈ 5 సూత్రాలు పాటించండి:

- Don’t Wait till March: ఏప్రిల్ నుండే SIP పద్ధతిలో ELSS లేదా PPF లో ఇన్వెస్ట్ చేయడం మొదలుపెట్టండి. చివరి నిమిషంలో ఒకేసారి లక్ష రూపాయలు కట్టాలంటే ఇబ్బంది అవుతుంది.

- Check EPF Contribution: మీ కంపెనీ మీ పీఎఫ్ లో ఎంత వేస్తోందో చూసుకోండి. అది 1.5 లక్షలు దాటితే, మీరు 80C కోసం వేరే ఇన్వెస్ట్ చేయాల్సిన పనిలేదు.

- Invest in Parents Name: మీకు వడ్డీ వచ్చే ఫిక్స్డ్ డిపాజిట్లు ఉంటే, వాటిని మీ సీనియర్ సిటిజన్ తల్లిదండ్రుల పేరు మీద మార్చడం ద్వారా వారి టాక్స్ లిమిట్ ని వాడుకోవచ్చు (Gift Deed ద్వారా).

- Term Insurance Only: టాక్స్ కోసం ఇన్సూరెన్స్ తీసుకునేటప్పుడు కేవలం “Term Plan” మాత్రమే తీసుకోండి. మిగతావి వద్దు.

- Submit Proofs on Time: జనవరి లేదా ఫిబ్రవరిలో మీ ఆఫీస్ లో ఇన్వెస్ట్మెంట్ ప్రూఫ్స్ సబ్మిట్ చేయాలి. లేకపోతే మార్చి జీతంలో భారీగా టాక్స్ కట్ చేస్తారు.

Useful Tab (ముఖ్యమైన లింక్స్ & టూల్స్)

మీకు ఉపయోగపడే రిసోర్సెస్:

- Income Tax Calculator: Official Calculator (ఓల్డ్ vs న్యూ రెజీమ్ పోల్చుకోవడానికి).

- NPS Trust: Open NPS Account

- PPF Calculator: ఆన్లైన్ లో మీ రిటర్న్స్ చెక్ చేసుకోండి.

మీ పీఎఫ్ బ్యాలెన్స్ చెక్ చేసుకోవడానికి మా EPFO Balance Check Guide ను చూడండి. అలాగే, నెలకు 500 తో SIP ఎలా మొదలుపెట్టాలో SIP Guide లో చదవండి.

ముగింపు

పన్ను ఆదా చేయడం ప్రతి పౌరుడి హక్కు. కానీ ఆ ఆదా తెలివిగా ఉండాలి. కేవలం పన్ను మిగులుతుందని పనికిరాని స్కీమ్స్ లో డబ్బు పెట్టడం అంటే, రూపాయి ఆదా కోసం పది రూపాయలు నష్టపోవడమే. మీ ఆర్థిక లక్ష్యాలకు (Financial Goals) అనుగుణంగా ఉండే ఆప్షన్లను ఎంచుకోండి. గుర్తుంచుకోండి, “A penny saved is a penny earned” (ఆదా చేసిన ప్రతీ పైసా సంపాదించినట్లే).

తరచుగా అడిగే ప్రశ్నలు (FAQ)

1. నా జీతం 7 లక్షల లోపు ఉంది, నేను ఇన్వెస్ట్ చేయాలా?

మీ జీతం 7 లక్షల లోపు ఉంటే, న్యూ రెజీమ్ లేదా ఓల్డ్ రెజీమ్ (రిబేట్ తర్వాత) రెండింటిలోనూ టాక్స్ ఉండదు. కానీ భవిష్యత్తు కోసం పొదుపు చేయడం మంచిది.

2. 5 సంవత్సరాల టాక్స్ సేవర్ ఎఫ్.డి (FD) ని మధ్యలో బ్రేక్ చేయవచ్చా?

కుదరదు. టాక్స్ సేవింగ్ ఎఫ్.డి కి 5 సంవత్సరాల లాక్-ఇన్ ఉంటుంది. అత్యవసరమైనా డబ్బు తీయలేరు.

3. గృహ రుణం (Home Loan) ఉంటే ఏ రెజీమ్ బెస్ట్?

మీకు హోమ్ లోన్ వడ్డీ (Section 24 – ₹2 లక్షలు) మరియు 80C (₹1.5 లక్షలు) రెండూ ఉంటే, Old Tax Regime మీకు చాలా లాభదాయకం.

4. ELSS లో 3 ఏళ్ల తర్వాత డబ్బు తీయాలా?

అవసరం లేదు. 3 ఏళ్లు అనేది లాక్-ఇన్ మాత్రమే. ఆ తర్వాత కూడా మీరు కంటిన్యూ చేయవచ్చు. మార్కెట్ బాగున్నప్పుడు తీసుకోవడం మంచిది.

5. క్రెడిట్ కార్డ్ బిల్లు కడితే టాక్స్ తగ్గుతుందా?

తగ్గదు. క్రెడిట్ కార్డ్ పేమెంట్స్ కి, పర్సనల్ లోన్ ఈఎంఐ కి ఎలాంటి టాక్స్ బెనిఫిట్ ఉండదు.