Contents

- 1 Life Insurance vs Health Insurance: తేడా ఏమిటి:

- 1.1 1. Life Insurance (జీవిత బీమా) అంటే ఏమిటి?

- 1.2 2. Health Insurance (ఆరోగ్య బీమా) అంటే ఏమిటి?

- 1.3 Comparison Table: Life Insurance vs Health Insurance

- 1.4 3. ఏది ముందు తీసుకోవాలి? (Priority)

- 1.5 4. టాక్స్ ప్రయోజనాలు (Tax Benefits)

- 1.6 Opinion Tab (మా అభిప్రాయం)

- 1.7 Our Suggestions (మా సలహాలు)

- 1.8 Useful Tab (రిలేటెడ్ గైడ్స్)

- 1.9 ముగింపు

- 1.10 తరచుగా అడిగే ప్రశ్నలు (FAQ)

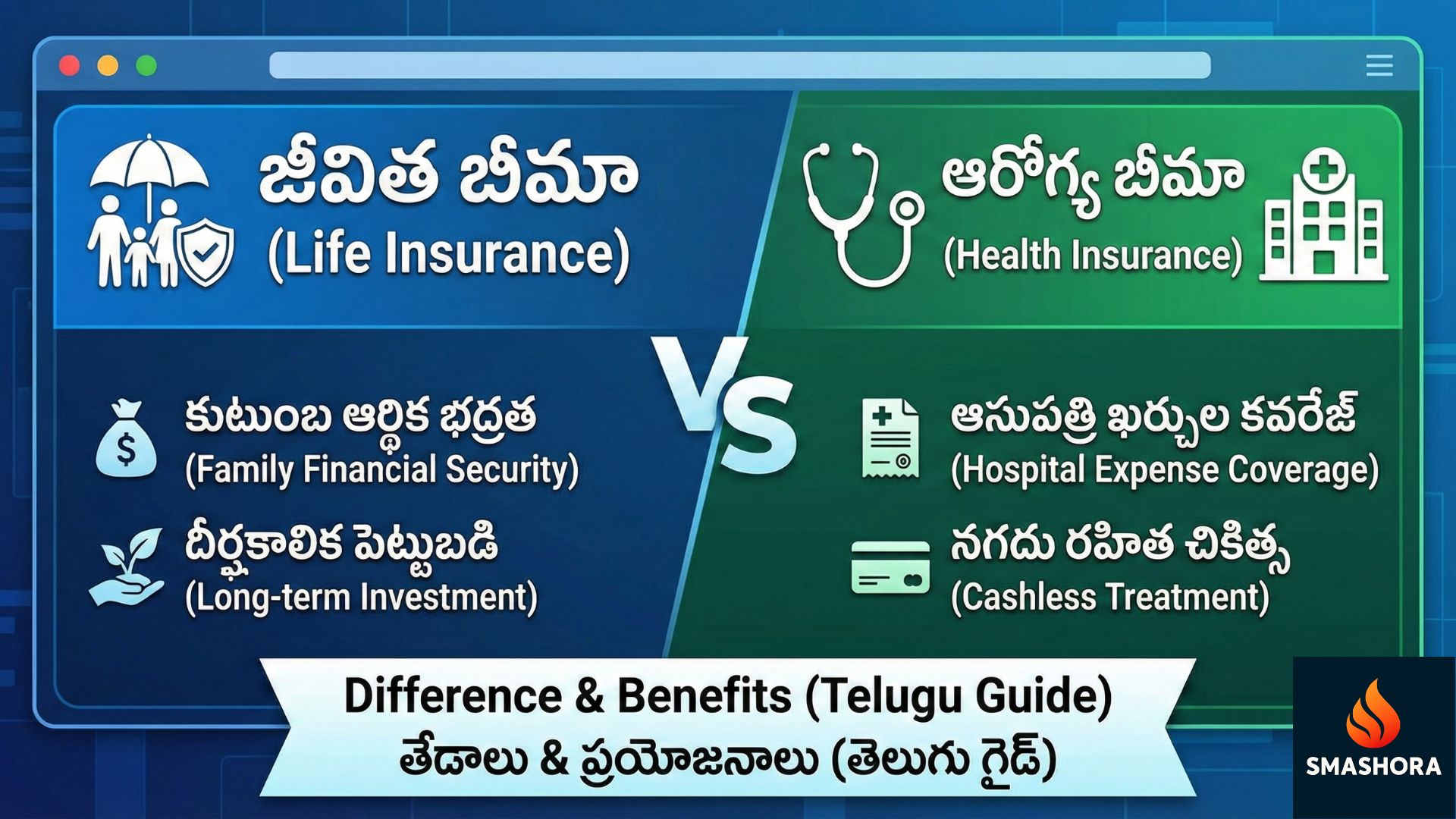

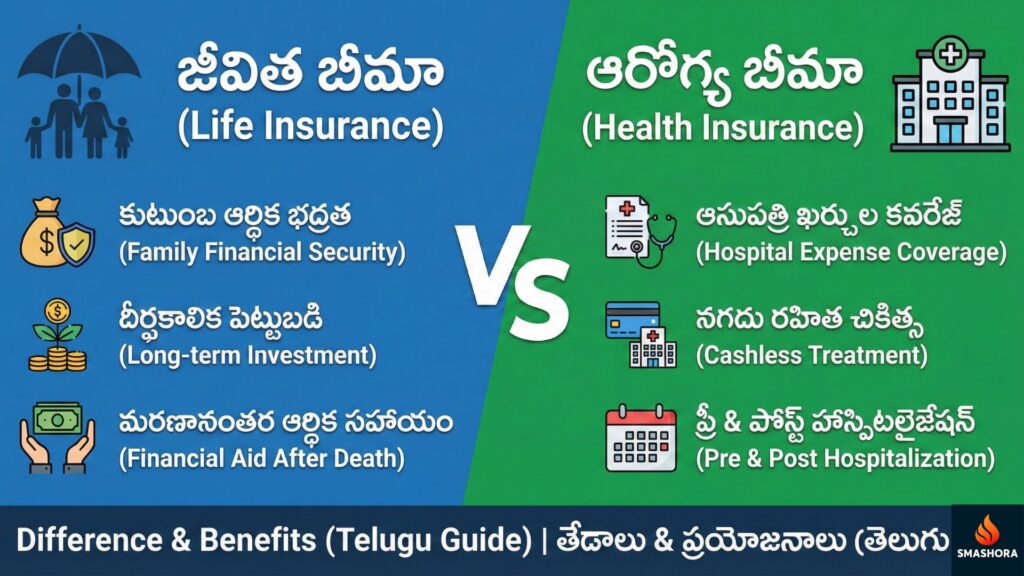

Life Insurance vs Health Insurance: తేడా ఏమిటి:

భారతదేశంలో “ఇన్సూరెన్స్” (Insurance) అనగానే చాలా మందికి గుర్తొచ్చేది ఎల్.ఐ.సి (LIC). ఎవరైనా “మీకు ఇన్సూరెన్స్ ఉందా?” అని అడిగితే, “ఆ.. నాకు ఎల్.ఐ.సి పాలసీ ఉంది” అని సమాధానం ఇస్తారు. కానీ, ఆ వ్యక్తికి జ్వరం వచ్చి హాస్పిటల్ లో చేరితే, ఆ ఎల్.ఐ.సి పాలసీ బిల్లు కట్టదు. అప్పుడు వారికి అసలు విషయం అర్థమవుతుంది. ఇన్సూరెన్స్ లో ప్రధానంగా రెండు రకాలు ఉంటాయి: Life Insurance (జీవిత బీమా) మరియు Health Insurance (ఆరోగ్య బీమా). ఈ రెండూ ఒకటే అని చాలా మంది పొరబడుతుంటారు. కానీ, వీటి ఉద్దేశ్యాలు వేరు, ప్రయోజనాలు వేరు. ఒకటేమో మీరు చనిపోతే మీ కుటుంబానికి ఉపయోగపడుతుంది, మరొకటి మీరు బ్రతికున్నప్పుడు మీకు ఉపయోగపడుతుంది. ఆర్థిక ప్రణాళికలో ఈ రెండూ రెండు చక్రాల లాంటివి. ఏ ఒక్కటి లేకపోయినా బండి నడవదు. ఈ ఆర్టికల్ లో మనం లైఫ్ ఇన్సూరెన్స్ మరియు హెల్త్ ఇన్సూరెన్స్ మధ్య ఉన్న తేడాలు (Differences), ఎవరికి ఏది అవసరం? మరియు పన్ను ప్రయోజనాలు (Tax Benefits) ఎలా ఉంటాయి? అనే విషయాలను క్లియర్ గా తెలుసుకుందాం.

1. Life Insurance (జీవిత బీమా) అంటే ఏమిటి?

ఇది “ప్రాణానికి” సంబంధించినది. దీని ప్రధాన ఉద్దేశ్యం కుటుంబానికి ఆర్థిక భద్రత కల్పించడం.

- ఎప్పుడు పనికొస్తుంది? పాలసీ తీసుకున్న వ్యక్తి (Policyholder) దురదృష్టవశాత్తు మరణించినప్పుడు మాత్రమే ఇది పనికొస్తుంది (Endowment పాలసీల్లో మెచ్యూరిటీ బెనిఫిట్ ఉన్నా, అసలు ఉద్దేశ్యం మరణం).

- ఎవరికి లాభం? పాలసీదారుడు చనిపోతే, అతని కుటుంబ సభ్యులకు (Nominee) ఒక పెద్ద మొత్తం (Sum Assured) ఇస్తారు.

- ఉదాహరణ: ఇంటి పెద్ద (Breadwinner) హఠాత్తుగా చనిపోతే, ఆ కుటుంబం రోడ్డున పడకుండా, పిల్లల చదువులు ఆగకుండా ఈ డబ్బు కాపాడుతుంది.

- రకాలు: Term Insurance (బెస్ట్), Endowment Plans, ULIPs.

2. Health Insurance (ఆరోగ్య బీమా) అంటే ఏమిటి?

ఇది “ఆరోగ్యానికి” సంబంధించినది. దీని ప్రధాన ఉద్దేశ్యం ఆసుపత్రి ఖర్చుల నుండి మీ పొదుపును కాపాడటం.

- ఎప్పుడు పనికొస్తుంది? పాలసీదారుడు అనారోగ్యం పాలై లేదా ప్రమాదానికి గురై ఆసుపత్రిలో చేరినప్పుడు (Hospitalization) ఇది పనికొస్తుంది.

- ఎవరికి లాభం? పాలసీదారుడికి (మీకు) మరియు ఆసుపత్రికి. చికిత్స ఖర్చులను ఇన్సూరెన్స్ కంపెనీ భరిస్తుంది.

- ఉదాహరణ: గుండెపోటు వచ్చి 5 లక్షల బిల్లు అయితే, ఆ బిల్లును హెల్త్ ఇన్సూరెన్స్ కంపెనీ కడుతుంది. మీ సేవింగ్స్ సేఫ్ గా ఉంటాయి.

- రకాలు: Mediclaim, Critical Illness, Family Floater.

Comparison Table: Life Insurance vs Health Insurance

| Feature (లక్షణం) | Life Insurance (జీవిత బీమా) | Health Insurance (ఆరోగ్య బీమా) |

|---|---|---|

| Primary Purpose (ఉద్దేశ్యం) | Income Replacement (కుటుంబానికి ఆదాయ భరోసా). | Medical Expenses Coverage (ఆసుపత్రి బిల్లులు). |

| Benefit Trigger (ఎప్పుడు ఇస్తారు?) | On Death of policyholder (మరణం సంభవిస్తే). | On Sickness/Hospitalization (జబ్బు చేస్తే). |

| Beneficiary (లబ్దిదారుడు) | Nominee (కుటుంబ సభ్యులు). | Policyholder or Hospital. |

| Term/Duration | Long Term (20-30 Years). | Short Term (Yearly Renewal). |

| Tax Benefit | Section 80C (Upto 1.5 Lakhs). | Section 80D (Upto 25k – 75k). |

| Cost (Premium) | Fixed (సాధారణంగా మారదు). | Increases with Age (వయసు పెరిగే కొద్దీ పెరుగుతుంది). |

3. ఏది ముందు తీసుకోవాలి? (Priority)

ఇది కోడి ముందా, గుడ్డు ముందా అనే ప్రశ్న కాదు. దీనికి స్పష్టమైన సమాధానం ఉంది.

Step 1: Health Insurance (First Priority)

మీరు ఉద్యోగంలో చేరిన మొదటి నెలలోనే హెల్త్ ఇన్సూరెన్స్ తీసుకోవాలి. ఎందుకంటే జబ్బు ఎప్పుడైనా రావచ్చు. ఒక చిన్న డెంగ్యూ జ్వరం వస్తే లక్ష రూపాయలు ఖర్చు అవుతుంది. మీ దగ్గర ఆ డబ్బు లేకపోతే అప్పు చేయాలి. అందుకే ముందు మీ సేవింగ్స్ ని కాపాడుకోవడానికి హెల్త్ ఇన్సూరెన్స్ ముఖ్యం.

Step 2: Life Insurance (Second Priority)

మీ మీద ఆధారపడి ఎవరైనా ఉంటే (తల్లిదండ్రులు, భార్య, పిల్లలు), వెంటనే టర్మ్ ఇన్సూరెన్స్ (Life Insurance) తీసుకోవాలి. మీరు పెళ్లికాని బ్యాచిలర్ అయితే, మీ మీద ఎవరూ ఆధారపడకపోతే, లైఫ్ ఇన్సూరెన్స్ లేకపోయినా పర్లేదు, కానీ హెల్త్ ఇన్సూరెన్స్ మాత్రం ఉండాల్సిందే.

4. టాక్స్ ప్రయోజనాలు (Tax Benefits)

ప్రభుత్వం ఈ రెండు పాలసీలను ప్రోత్సహించడానికి పన్ను మినహాయింపులు ఇస్తుంది (Old Tax Regime లో):

- Life Insurance: మీరు కట్టే ప్రీమియం Section 80C కింద వస్తుంది. గరిష్టంగా ₹1.5 లక్షల వరకు చూపించుకోవచ్చు.

- Health Insurance: మీరు కట్టే ప్రీమియం Section 80D కింద వస్తుంది. మీ కోసం ₹25,000 మరియు మీ తల్లిదండ్రుల కోసం ₹50,000 (వారు సీనియర్ సిటిజన్స్ అయితే) వరకు క్లెయిమ్ చేయవచ్చు.

Opinion Tab (మా అభిప్రాయం)

నా వ్యక్తిగత విశ్లేషణ ప్రకారం, చాలా మంది చేసే తప్పు ఏంటంటే, పన్ను ఆదా కోసం లైఫ్ ఇన్సూరెన్స్ (Endowment Plan) తీసుకుంటారు, కానీ హెల్త్ ఇన్సూరెన్స్ ని నిర్లక్ష్యం చేస్తారు. “నాకు ఆఫీస్ లో హెల్త్ కార్డ్ ఉందిలే” అనుకుంటారు. కానీ ఆఫీస్ పాలసీ మీరు జాబ్ మానేస్తే పోతుంది. అందుకే మీకు సొంతంగా ఒక “Personal Health Insurance” ఉండటం చాలా ముఖ్యం. అలాగే, లైఫ్ ఇన్సూరెన్స్ లో డబ్బు వెనక్కి వచ్చే ప్లాన్స్ కాకుండా, తక్కువ ఖర్చుతో ఎక్కువ లాభం ఇచ్చే “Term Insurance” తీసుకోవడం ఉత్తమం. ఈ రెండూ ఉంటేనే మీ ఫైనాన్షియల్ ప్లానింగ్ పూర్తయినట్లు.

Our Suggestions (మా సలహాలు)

మీరు పాలసీలు తీసుకునేటప్పుడు ఈ 5 విషయాలు గుర్తుంచుకోండి:

- Don’t Mix: ఇన్వెస్ట్మెంట్ కోసం ఇన్సూరెన్స్ వాడకండి. లైఫ్ ఇన్సూరెన్స్ (Term Plan) వేరు, సేవింగ్స్ (PPF/Mutual Funds) వేరుగా ఉంచండి.

- Adequate Cover: హెల్త్ ఇన్సూరెన్స్ కనీసం 5 నుండి 10 లక్షలు ఉండాలి. లైఫ్ ఇన్సూరెన్స్ మీ వార్షిక ఆదాయానికి 20 రెట్లు ఉండాలి.

- Early Bird: తక్కువ వయసులో (25-30 ఏళ్లు) తీసుకుంటే రెండు పాలసీల ప్రీమియం చాలా తక్కువగా ఉంటుంది.

- Family Floater: పెళ్లయిన వారికి హెల్త్ ఇన్సూరెన్స్ లో “Family Floater Plan” బెస్ట్ (అందరికీ కలిపి ఒకే లిమిట్).

- Read Exclusions: పాలసీ తీసుకునే ముందు “ఏవి కవర్ కావు?” (Exclusions) అనేది శ్రద్ధగా చదవండి.

Useful Tab (రిలేటెడ్ గైడ్స్)

మరింత సమాచారం కోసం మా ఇతర గైడ్స్ చదవండి:

- టర్మ్ ఇన్సూరెన్స్ గురించి పూర్తిగా: Term Insurance Guide

- హెల్త్ ఇన్సూరెన్స్ క్లెయిమ్ ప్రాసెస్: Health Insurance Claims

- టాక్స్ సేవింగ్ టిప్స్: Tax Saving Guide

ముగింపు

లైఫ్ ఇన్సూరెన్స్ అనేది “మీరు లేనప్పుడు మీ కుటుంబం బ్రతకడానికి”. హెల్త్ ఇన్సూరెన్స్ అనేది “మీరు బ్రతికున్నప్పుడు ఆసుపత్రి ఖర్చుల నుండి బ్రతకడానికి”. రెండూ ముఖ్యమే. ఒక్క రోజు ఆలస్యం చేయకుండా, ఈ రోజే మీ కుటుంబానికి ఈ రెండు రక్షణ కవచాలను ఏర్పాటు చేయండి. ఆరోగ్యం మరియు ఆనందం మీ సొంతం అవుతాయి.

తరచుగా అడిగే ప్రశ్నలు (FAQ)

1. ఒకే కంపెనీ నుండి రెండు పాలసీలు తీసుకోవచ్చా?

తీసుకోవచ్చు. కానీ అవసరం లేదు. లైఫ్ ఇన్సూరెన్స్ కి ఒక కంపెనీ (Ex: LIC, HDFC Life), హెల్త్ ఇన్సూరెన్స్ కి మరొక కంపెనీ (Ex: Star Health, Niva Bupa) తీసుకోవచ్చు. ఏది బెస్ట్ అయితే అది ఎంచుకోండి.

2. హెల్త్ ఇన్సూరెన్స్ లో చనిపోతే డబ్బులు వస్తాయా?

రావు. హెల్త్ ఇన్సూరెన్స్ కేవలం ఆసుపత్రి బిల్లులు మాత్రమే కడుతుంది. మరణిస్తే డబ్బులు వచ్చేది లైఫ్ ఇన్సూరెన్స్ లో మాత్రమే.

3. లైఫ్ ఇన్సూరెన్స్ లో హాస్పిటల్ బిల్లులు క్లెయిమ్ చేయొచ్చా?

సాధారణంగా కుదరదు. కానీ మీరు “Critical Illness Rider” తీసుకుని ఉంటే, పెద్ద జబ్బులకు కొంత డబ్బు ఇస్తారు.

4. రెండు పాలసీలకు టాక్స్ బెనిఫిట్ ఒకేసారి పొందవచ్చా?

అవును. 80C కింద లైఫ్ ఇన్సూరెన్స్, 80D కింద హెల్త్ ఇన్సూరెన్స్ – రెండూ కలిపి క్లెయిమ్ చేసుకోవచ్చు.

5. ఏది కాస్ట్లీ?

వయసు పెరిగే కొద్దీ హెల్త్ ఇన్సూరెన్స్ ప్రీమియం పెరుగుతుంది (చాలా కాస్ట్లీ అవుతుంది). టర్మ్ లైఫ్ ఇన్సూరెన్స్ ప్రీమియం ఒకసారి ఫిక్స్ అయితే మారదు (చీప్ గా ఉంటుంది).